2021년 중국 2차전지 시장 ‘화이트리스트 폐지’에 외국계 기업 재진입 예고

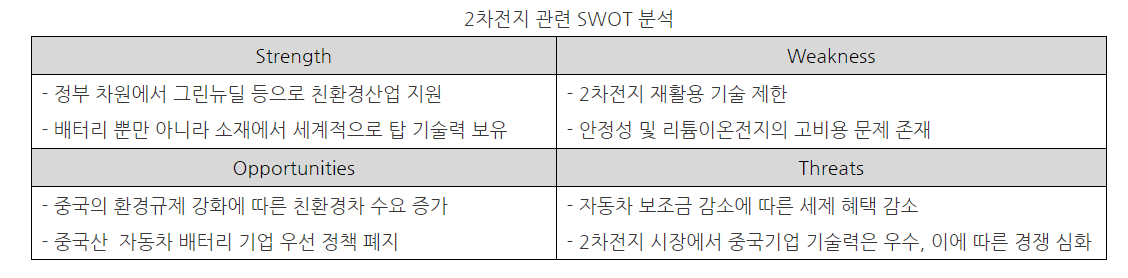

중국 정부의 배터리 제조사 화이트리스트 폐지에 힘입어, 2차전지 시장 경쟁이 더욱 치열해질 전망이다.

◆ 폐지된 화이트리스트, ‘중국 내 경쟁 심화’

중국 정부는 2015년 제정한 ‘자동차 축전지 업계 규범 조건’에 따라 전기차 배터리 분야 기업은 일정조건에 부합해야만 ‘화이트리스트’에 포함되고 해당 기업 배터리를 사용한 전기차만 보조금을 지급하는 정책을 취했다.

화이트리스트에는 중국 배터리 산업 발전을 위해 외국계 배터리 기업을 배제하고 자국 배터리 기업을 명단을 주로 포함시켜, 보호무역주의를 선보였던 셈이다.

20196년 6월에 발표한 ‘자동차 축전지 업계규법조건(汽车动力蓄电池行业规范条件)’에서는 화이트리스트 제도가 폐지되면서 외국 배터리 제조사의 시장 진입이 용인됐다.

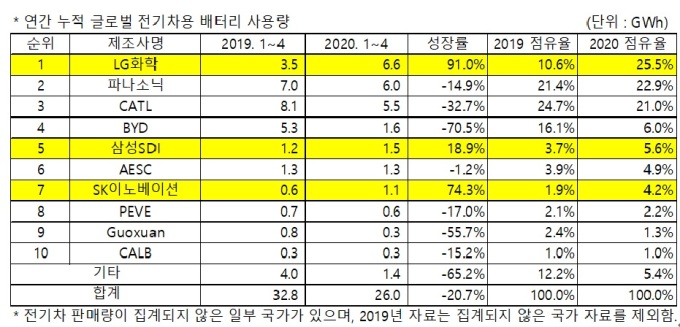

LG화학과 삼성SDI, SK이노베이션 등 배터리 3사는 중국 시장을 공략하기 위해 난징, 시안, 장쑤 등에 대규모 전기차 배터리 공장을 준공했다.

LG 화학은 중국 상하이공장 테슬라 Model 3에 공급하면서 최근 중국에서 생산되는 Model Y의 배터리 공급기업으로 선정되면서 점유율을 높여나갈 계획이다.

◆ 배터리만 유망한가? 공급체인도 있다

2차전지 경쟁이 심화되면서 2차전지 관련 소부장도 유망해질 것으로 보인다.

KOTRA에 따르면, 완성형 배터리 생산기업 뿐 아니라 소재분야에서도 세계적인 기업들이 존재해 중국 시장으로 진출이 가능할 것으로 전망했다.

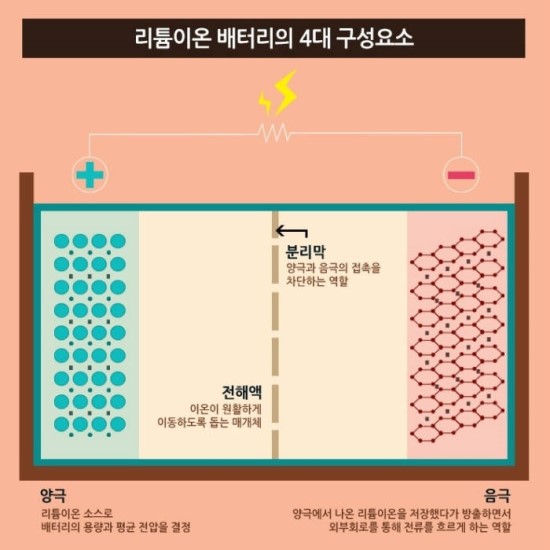

소재의 경우 양극재, 음극재, 전해질, 동박 등에서 국내 기술선도 기업들이 존재하며 이들이 중국에 진출하면서 납품하는 중소형 기업도 동반 진출이 가능하다.

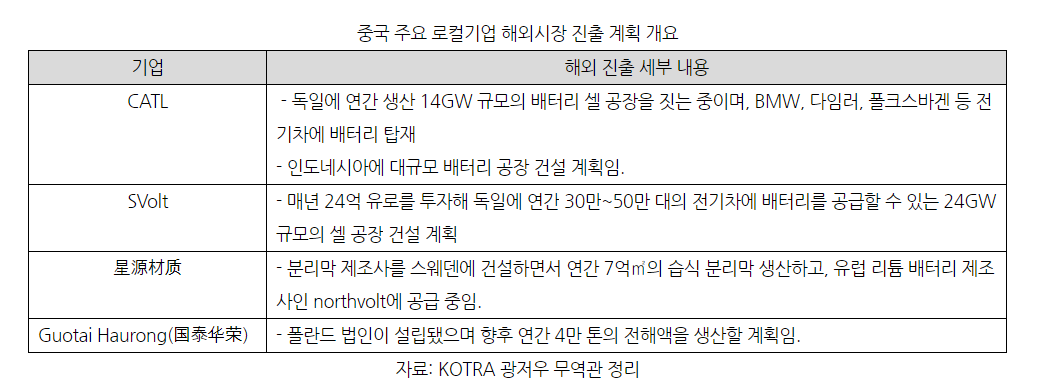

중국 CATL 등 완성형 배터리 기업들의 가치사슬(Value Chain)에 편입돼 소재‧부품‧장비 등을 납품하는 모델도 중국시장 개척의 주요 모델이 될 수 있다.

전기차 배터리 외에도 스마트폰을 비롯해 모바일 IoT기기, 에너지 저장장치(ESS) 시장도 차후에 공략가능한 시장이 될 수 있다.

'국제' 카테고리의 다른 글

| IT 기업 규제제도 신설한 일본 ‘무엇이 달라졌을까?’ (0) | 2021.03.13 |

|---|---|

| 바이든 행정부의 ‘바이아메리칸’으로 경제부양책, 앞으로 전개는? (0) | 2021.03.13 |

| 중국 2차전지 시장 ‘납산전지와 리튬 이온 전지가 주력’ (0) | 2021.03.12 |

| 고양시의회, ‘미얀마 군부쿠데타 규탄 결의안’ 만장일치 채택 (0) | 2021.03.12 |

| 베트남, 모바일 머니 시범사업 2년간 승인한다 (0) | 2021.03.12 |